时间:

时间: 作者: 行业新闻

作者: 行业新闻概述:今年一季度,赛迪顾问发布了2019年数字控制机床产业数据。全球数字控制机床企业营收榜单前十名被德国、日本以及美国的机床制造商包揽。需要我们来关注的是,金属成形机床(钣金加工)在市场总体份额不占优势的情形下,却依旧位居营收额高位。本文将从全球机床产业数据说起,立足国内市场数据,解析金属成形机床行业强势占榜的原因,并展望其未来发展前途。(本文阅读时长:13分钟)

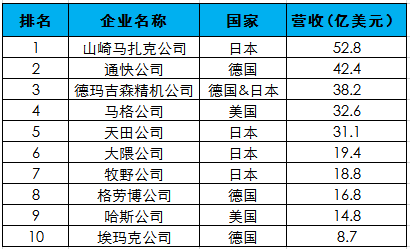

从公布的2019年全球数字控制机床企业营收榜来看,德国、日本及美国的机床制造商霸榜前十。其中,中国工博会旗下核心子展—MWCS数字控制机床与金属加工展上的常客:金属成形机床领头羊德国通快和日本天田,以及日本机床巨头山崎马扎克位居榜单前列。

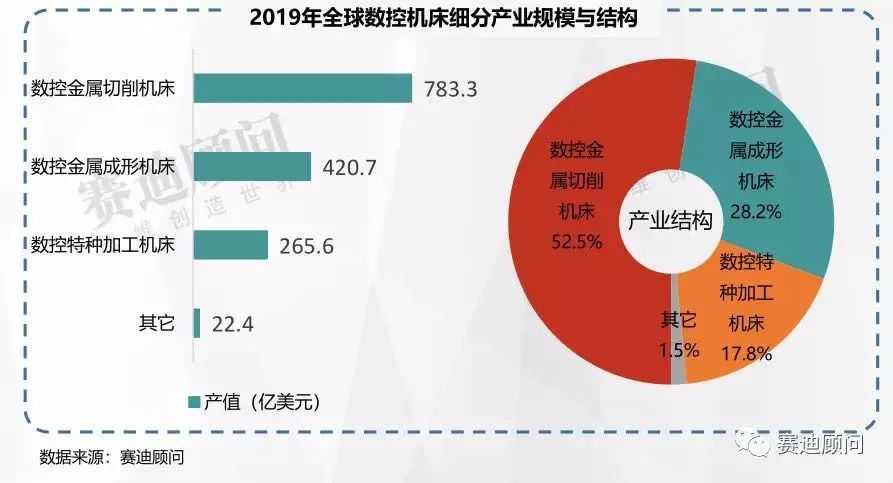

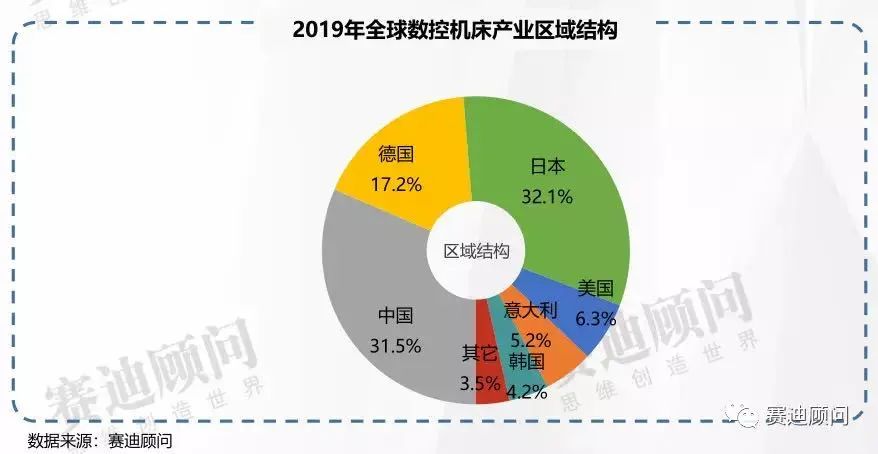

再聚焦2019年全球及中国数字控制机床产业结构图:2019年全球数控金属切削机床产业规模783.3亿美元,占比最高,达到52.5%;数控金属成形机床产业规模420.7亿美元,占比28.2%;数控特种加工机床产业规模265.6亿美元,占比17.8%;其它数字控制机床产业规模22.4亿美元,占比1.5%。

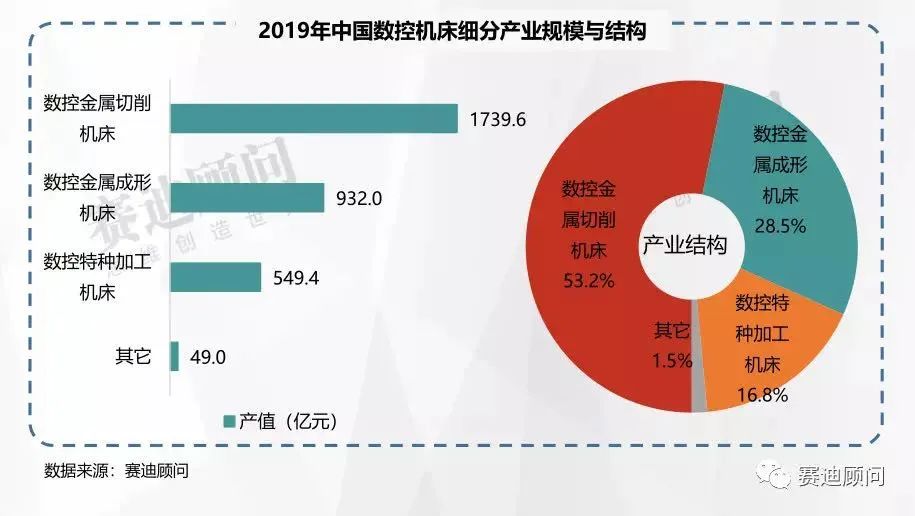

2019年,中国数字控制机床产业体系中数控金属切削机床产业规模1739.6亿元,占比最高,达到53.2%;数控金属成形机床产业规模932.0亿元,占比28.5%;数控特种加工机床产业规模549.4亿元,占比16.8%;其它数字控制机床产业规模49.0亿元,占比1.5%。

从上述两张图可以清楚地看到,作为世界工厂的中国国内市场与全球市场在机床细分产业体系上规模极其相似,金属切削机床作为“机床之母”市场占有率最大,占据了半壁江山,金属成形机床在整个机床市场中的占比达到了28.5%,这也解释了前十机床排名中能出现两家以金属成形机床为主营业务企业的原因。这两家企业一直以来都热情参加了以金属成形机床为主题的MWCS展会,作为我们的长期合作伙伴。接下来我们以通快和天田为例,分析其各自的营收组成作为切入点,窥探金属成形市场的巨大潜力。

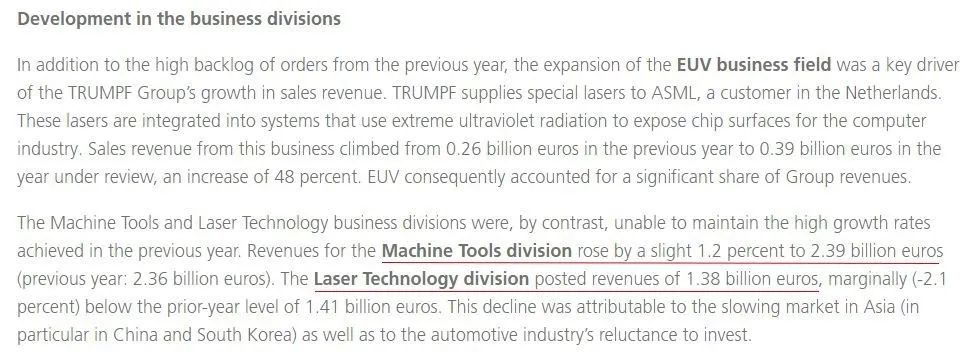

首先关注德国通快,通快的主营业务包含机床与系统、激光器、电动工具、功率电子装置、智能工厂、软件等7大领域。而在通快2019全年营收中,机床事业部贡献了23.9亿欧元(约合25.9亿美元),占据了通快约61.08%的营收额,占主体地位;激光事业部贡献了13.8亿欧元(约合14.9亿美元),占据了通快约35.14%的营收额;两大主要的事业部占据了通快超过96%的营收额。

值得注意的是,EUV(极紫外光刻)业务领域的扩张也是通快收入增长的关键驱动力,该业务的出售的收益从前一年的2.6亿欧元增长到今年的3.9亿欧元(约4.2亿美元)。

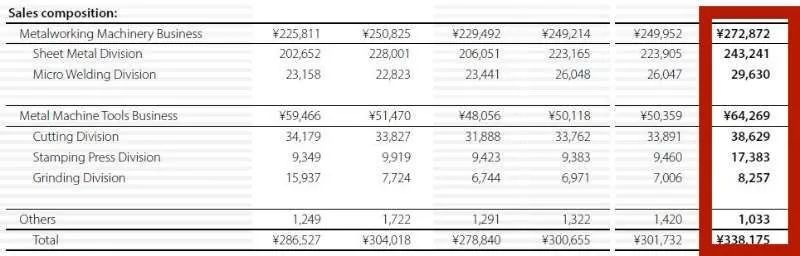

而从株式会社AMADA控股集团的2019年度报告能够正常的看到(下图红框内为AMADA 2019年度营收额),营收主要由金属加工业务(钣金板块和微焊板块)、机床工具业务(金属切削板块、冲压板块以及磨削板块)和其他相关业务组成。其中金属加工业务贡献了2728.72亿日元(约合25.63亿美元),约占比AMADA营业额的80.69%,而机床工具业务则贡献了642.69亿日元(约合6.03亿美元),约占比AMADA营业额的19.01%。

通过通快和天田的营收数字能够正常的看到金属成形机床业务营业额分别到达了约25.9亿美元和约25.63亿美元,不分仲伯,且即使剥离其他营收,单靠金属成形机床业务依旧稳坐可位列全球数字控制机床企业营收前十榜单,实力雄厚。

钣金加工属于基础行业,涉及制造业的诸多领域,应用场景范围最重要的包含金属机械制造、汽摩制造、电梯制造、通讯设备、电力电工、航空航天、金属家具制品、建筑及工程机械、物流及仓储、船舶及轨道交通等领域。随着我们国家变成全球制造业中心和消费大国,作为制造业基础行业之一的钣金行业取得了空前发展。

今年一季度疫情突袭,制造业各环节遭到不同程度的影响。不过据国家统计局消息,今年4月份中国制造业PMI为50.8%,且在3月就已高于50%的荣枯分水线。从统计数据分析来看,我国疫情防控向好形势进一步巩固,生产加快恢复,制造业和生产经营活动继续改善。

此外,在今年会议中提出,加快新型基础设施建设进度。新基建涉及诸多产业链,而钣金工艺在新基建中的5G基站建设、特高压、城际高速铁路和城市轨道交通的生产建设中将发挥及其重要的作用。而我国财务部、国家税务总局和工信部于上月联合发布了重要的公告,明后两年购置新能源汽车(新能源汽车制造环节涉及诸多钣金加工环节)免征车辆购置税,提升新能源汽车行业活力。

在如此大力度的推动下,钣金下业需求将得到回暖提升。新冠疫情的阴霾渐散,生产制造逐步恢复,我们也有理由期待有第三家钣金机床企业荣登营收榜单。

钣金加工面临多个下业,多品种,小批量,多批次的下游产品对行业产品的需求都不一样,因此该行业的一个重要特征就是产品的非标准化。

由此,快速反应的柔性化高端钣金设备及柔性化生产制造体系应孕而生,其保证了行业内企业能够用同样的生产设备生产出不一样的规格型号的产品,准确及时地为客户提供非标准化的合格产品。而这也客观上导致钣金设备的单机附加值更高。

正如天田中国区董事长山本浩司在接受行媒《金属板材成形》杂志的采访中提到,数字化的灵活应用和可以有效的进行高品质、多品种小批量生产的柔性自动化是钣金加工公司的关键之所在。天田中国本年度也将相应进行战略调整,今后将通过最新加工技术、高端的数字化设备,来满足中国客户高品位、高效率、柔性加工的需求。

此外,据统计,全球领先的钣金柔性加工设施制造企业萨瓦尼尼已在75个国家安装了6900多套设备,致力于成为全世界钣金加工智能化、柔性化的标杆。

从世界范围来看,中国已成为全世界制造业的中心。而在机床行业,随着经济的快速发展和固定资产投资的增加,我国目前已成为全世界前列的机床生产国和消费国,在数字控制机床产业规模上,仅略低于排名第一的日本0.6%。

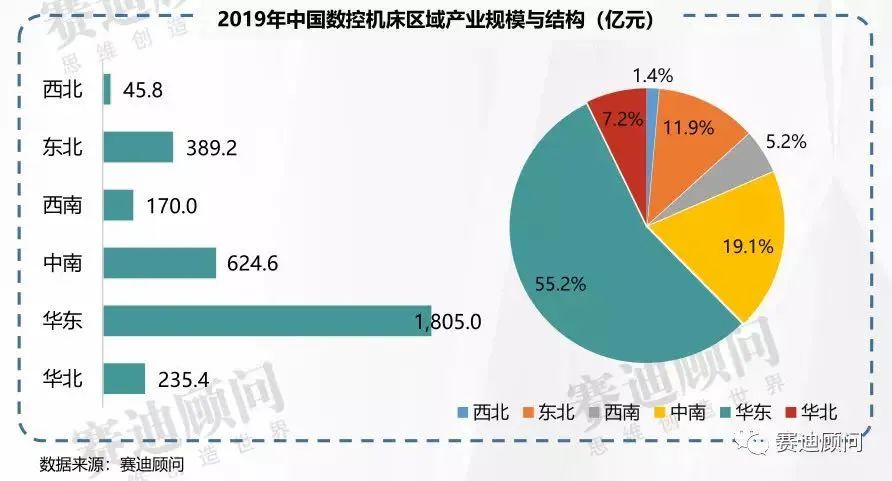

中国钣金机床市场庞大,钣金企业集群在我国制造业发达地区已形成,如长江三角洲、珠江三角洲和环渤海经济区等,尤其是苏州、深圳、沧州等城市出现了数量较多的的数控钣金企业。行业集中度逐步的提升,正在形成专业的钣金加工服务商。江苏无锡大明金属、苏州东山精密、宝馨科技,世嘉科技、广州赫能士智能科技、广东创兴等等代表了一大批以先进生产制造闻名的钣金加工公司。在未来的5-10年内,装备制造业仍将是我国主要发展的行业之一,特别是制造业中的钣金行业。

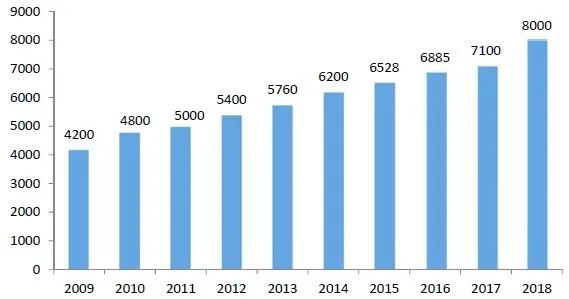

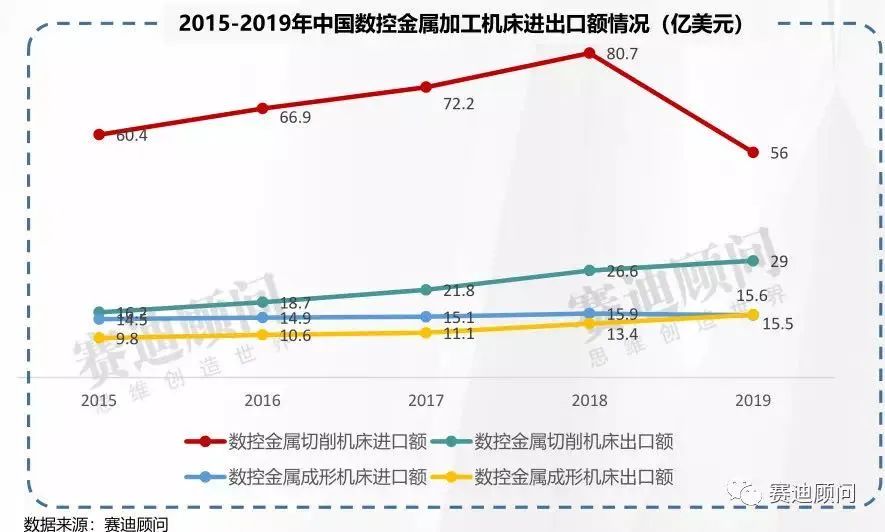

而随着国内市场中高档数控钣金机床的供给增加,特别是一些优秀的民营机床企业的产品得到市场的广泛认可,综合竞争力大幅度提高,在行业结构升级的基础上,逐渐形成替代进口的趋势。因此高精、高速、高效的中高档数字控制机床的需求显著增加,国产数控机床的综合竞争力将大幅度提高,未来升级换代空间巨大,中高档数字控制机床将具有较大的进口替代空间。而受益于国产化率的提升,成形机床行业的销售产值增长高于表观消费额增长(产量加上净进口量),我们从近十年的中国钣金加工行业销售规模图以及近五年的中国机床进出口额图中可见一斑。

国内企业中有代表性的是大族和亚威,我们也可以解读一下他们的年报,从中更详细地了解一下国内钣金设备企业的发展:

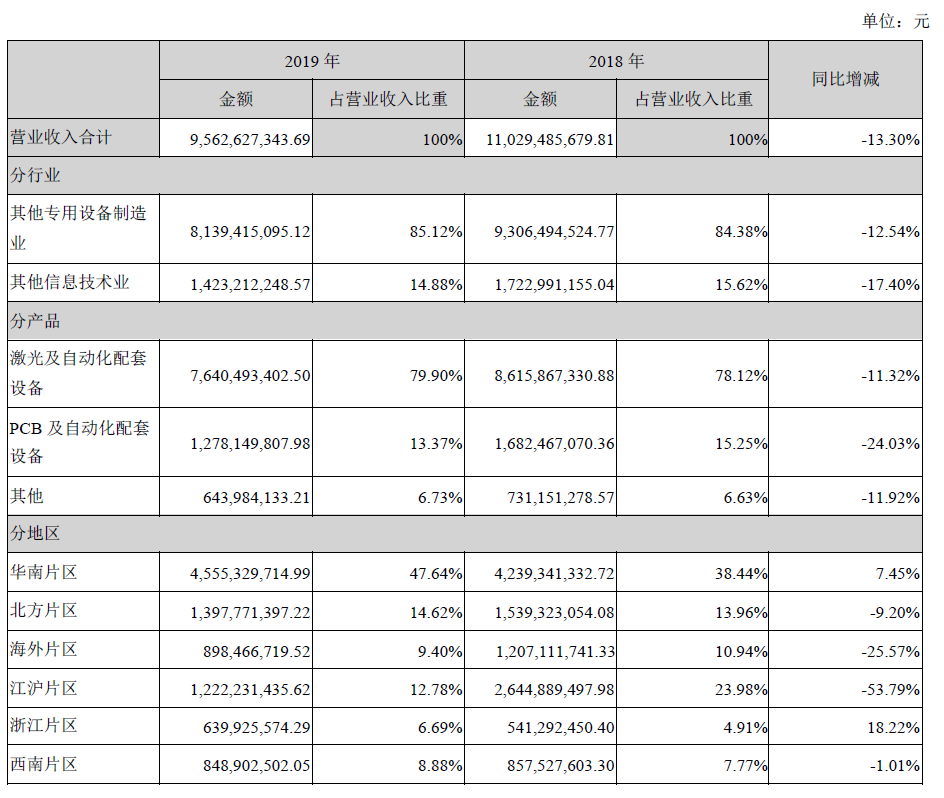

大族激光主营业务分为激光及自动化设备、PCB及自动化设备和其他三大板块,其中激光及自动化设备是公司最主要的业务板块,营收占比保持在80%左右,2019年激光及自动化设备营收占比为79.9%。同比营收占比增长了0.78个百分点,实现营业收入76.4亿元。

亚威股份主营业务包括:激光加工装备业务、金属成形机床业务和人机一体化智能系统解决方案业务。其中激光加工装备业务基本的产品包括二维激光切割机、二维激光柔性切割单元、三维激光切割系统、激光切管设备、激光焊接系统及自动化成套生产线;精密激光加工设备等。

2019年亚威股份激光加工装备业务实现营业收入4.46亿元,毛利率为24.84%。其中外销订单1.48亿元,同比增长27%,保持了高速成长势头;南美、欧洲、非洲区域订单分别增长50%、113%、1008%。

金属成形机床业务主要产品有数控折弯机、数控转塔冲床、数控剪板机等主机产品和钣金自动化柔性加工设施、卷板加工机械等自动化成套生产线年,亚威股份金属成形机床业务实现营业收入9.60亿元,毛利率为31.16%。其中自动化成套生产线产品营收规模增长显著,全年实现营业收入2.85亿元,同比增长10.47%,市场占有率和影响力不断提升,冲割复合机和激光落料线等产品实现首台销售突破。

智能制造解决方案业务基本的产品包括工业机器人、工业管理软件、工业互联网大数据平台、仓储物流自动化系统、设备自动化和产线年,亚威股份智能制造解决方案业务实现营业收入0.62亿元,毛利率为31.79%。

从以上两家的财报分析来看,国内钣金设备企业在受2019年复杂的中国经济发展内部和外部矛盾影响下,虽未取得逆市增长,但仍然稳扎稳打,在未来取代进口设备方面又迈出了一步。

数控化、自动化、智能化是机床行业的大势所趋,我国机床的产量数控化率近年来整体保持着稳定增长,主要与产业转型升级有关。随着我国机床工业结构调整的不断深入,我国机床行业的数控化率显著提高,但是与国际上制造业强国机床行业相比仍然具有较大差距,未来我国机床行业数控化、自动化、智能化仍有望进一步提高,从而在产品品质上得到提升。

综上,金属成形机床行业的高增长主要受两大因素拉动:市场规模扩张和产业结构提升。钣金广泛的应用行业回暖提升导致了其市场规模的扩张,而高端数控柔性化设备的出现、专业钣金加工服务商涌现、及进入快车道的进口替代率提升了钣金的产业结构。可以预见,未来钣金加工将朝着加工设施高效率化;能源节约化;成本低廉化;生产率提高化;数字化控制深化的方向发展。金属成形机床的发展前景可期。

平台声明:该文观点仅代表作者本人,搜狐号系信息发布平台,搜狐仅提供信息存储空间服务。